Paypal چیست و چگونه از خدمات پی پال استفاده کنیم؟

1. پی پال (PayPal) چیست ؟

پی پال (پی پل ) یک سیستم بسیار جامع بین المللی پرداخت الکترونیکی می باشد که برای کاربران خود در سرتاسر جهان خدمات انتقال پول، خرید اینترنتی از عمده فروشگاه های جهان و همچنین درگاه پرداخت برای صاحبان کسب کارهای اینترنتی را ارائه می دهد.

به طور مثال اگر قصد خرید محصولی را از فروشگاه آمازون و یا ای بی و … را داشته باشیم، با داشتن حساب پی پال می توانیم به راحتی خرید خود را انجام دهیم و هزینه محصول را به صورت آنی پرداخت نماییم. یا فرض کنید میخواهید در آزمون بین المللی چون تافل، آیلتس و … شرکت کنید، شما می توانید با داشتن حساب پی پال، هزینه ی آزمون ها را خودتان به صورت اینترنتی پرداخت کرده و ثبت نام نمایید.

بدلیل مقبولیت و محبوبیت بسیار زیاد این سیستم پرداخت اینترنتی، تقریبا اکثر فروشگاه های جهان، پرداخت پی پال را پذیرش می کنند.

این پلتفرم در سال 1998 در کالیفرنیای ایالات متحده ایجاد شد و افراد بزرگ و نامداری مانند ایلان ماسک (بنیان گذار تسلا)، پیتر تیل (از اولین سرمایه گذاران فیس بوک)، مکس لِوچین (مهندس نرم افزار و تاجر)، کِن هاوری (موسس فاند و دیپلمات)، لوک نوزک، یو پان در پیدایش پیپال نقش گسترده ای را ایفا کردند.

همچنین اگر در خارج یا داخل ایران ساکن هستید و نیاز به تبادلات مالی با ایران یا سایر کشورها دارید، می توانید از طریق یک مرجع معتبر مانند صرافی ریال، انواع حواله جات مانند حواله به ایران و یا حواله به خارج را انجام دهید و از تمام نقاط ایران و جهان برای انتقال پول از این صرافی استفاده کنید. به عنوان مثال: حواله درهم به دبی، حواله یورو به اروپا، حواله دلار به آمریکا، انتقال پول از فرانسه به ایران و …. از جمله خدمات این صرافی می باشد. اگر نیاز به اطلاع از قیمت روزانه ارزها دارید نیز با صرافی ریال همراه باشید و قیمت دلار، قیمت درهم، قیمت یورو، قیمت لیر و …. را به صورت لحظه ای دریافت کنید.

قوانین سفت و سخت ضد پولشویی، حمایت از حقوق خریدار و فروشنده، امنیت بسیار بالا و همچنین کسب معتبر ترین مجوز های پولی و مالی از دولت ها، امروز آن را به بزرگترین و گسترده ترین سیستم پرداخت الکترونیکی در جهان تبدیل کرده است.

امروزه کمتر کسب و کار اینترنتی در جهان یافت می شود که از پی پال ( پیپل ) به عنوان یکی از گزینه های پرداخت در وبسایت خود استفاده نکند. بنابراین اگر شما قصد ورود به کسب و کار های اینترنتی بین المللی دارید و یا خرید های مستمر از فروشگاه های خارجی، ارائه دهندگان خدمات و آزمون های بین المللی و .. را دارید، پیشنهاد می شود حتما یک حساب پی پال برای خود تهیه کنید.

یکی از نکات منفی که پی پال دارد این است که برای بعضی کشور ها بمانند ایران، ترکیه و … خدماتی ارائه نمی دهد و شهروندان این کشور ها نمی توانند با نام و هویت خود در این سیستم پرداخت برای خود حساب باز کنند. از طرف دیگر بدلیل امنیت بسیار بالای پی پال، تمامی آی پی های ورود و خروج به حساب این سیستم کاملا کنترل می شود و اجازه ورود از ایران و یا کشور هایی که خدماتش را منع کرده است را نمی دهد. البته نگران نباشید، ما راهنمایی ها و خدماتی را ارائه می دهیم که شما در ایران نیز میتوانید از خدمات پی پال استفاده نمایید که در بخش های جلوتر توضیح خواهیم داد.

به دلیل تحریم ها افراد ساکن در ایران نمی توانند به صورت مستقیم از خدمات پی پال استفاده کنند.

در ادامه بیشتر با خدمات پی پال و کاربردها و ویژگی های آن آشنا خواهیم شد.

2. کاربردهای داشتن حساب پی پال چیست؟

خرید و فروش در سطح جهانی

همانطور که پیشتر توضیح داده شد، پی پال سیستم پرداخت و دریافت پول در اینترنت می باشد. همانطور که شما با عابر کارت بانک های ایرانی با داشتن رمز دوم، می توانید خرید های اینترنتی خود را انجام دهید، با داشتن یک حساب پی پال نیز می توانید در سطح بین الملل خریدهای خود را از فروشگاه ها و یا ارائه دهندگان خدمات انجام دهید. هر حساب بانکی و یا کیف پول الکترونیکی می بایستی موجودی داشته باشد تا بتوان با آن خرید انجام داد. حساب پی پال نیز می بایستی در ابتدا شارژ شود که بدین منظور راه هایی برای شارژ، تعبیه شده است که در بخش های جلوتر توضیح خواهیم داد که به چه صورتی در ایران این اتفاق می افتد.

انتقال پول

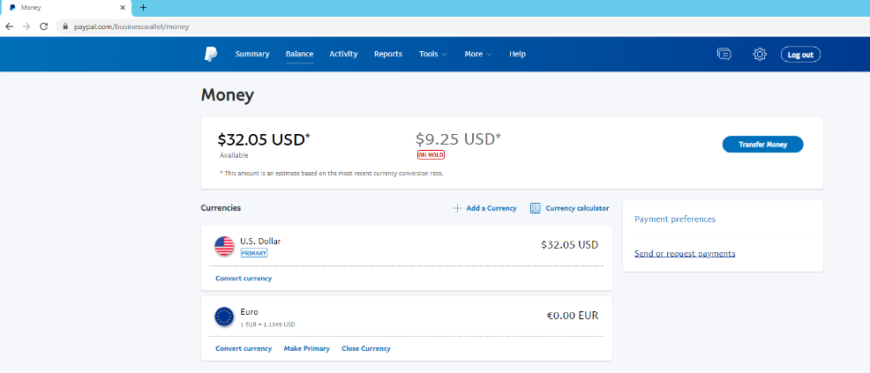

از کاربرد های دیگر پی پال انتقال پول می باشد. اگر شما قصد دارید به فردی در هر گوشه از جهان پولی را انتقال دهید، پی پال این امکان را می دهد که شما بتوانید از حساب پی پال خود به حساب پی پال دیگری پول انتقال دهید. آدرس حساب هر فرد در پی پال، در واقع همان آدرس ایمیلی می باشد که با آن حساب افتتاح شده است. بنابر این اگر شما قصد دارید پولی را انتقال دهید تنها کافیست آدرس گیرنده پول را داشته باشید و مبلغ و نوع ارز مورد نظر انتقال را تعیین و سپس انتقال را انجام دهید. یکی از نکات بسیار مثبت پی پال این است که دارنده حساب پی پال می تواند چندین کیف پول الکترونیکی از ارز های رایج دنیا را داشته باشد. به فرض شما می توانید کیف پول دلار، یورو، یوان، درهم و … را داشته باشید و یا موجودی یک ارز کیف پول خود را به کیف پول دیگر با ارزی متفاوت در داخل حساب خودتان تبدیل کنید. در نظر داشته باشید که تومان (ریال ایران) و لیر ترکیه در پی پال تعریف نشده اند.

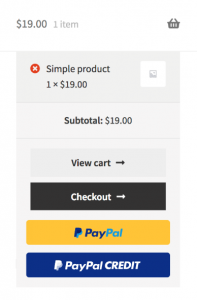

درگاه پرداخت وب سایت ها

خدمات دیگر پی پال برای کسب و کار های اینترنتی می باشد. پی پال به دارندگان حساب تجاری (بیزینس پی پال) این امکان را می دهد که با قرار دادن درگاه پرداخت در وبسایت فروشگاهی و یا خدماتی خود، مبلغ هزینه ی کالا و خدمات را به حساب پی پال خود دریافت نمایند. امکان عودت وجه و حمایت های بسیار خوب از فروشندگان و خریداران موجب شده است تا پی پال محبوبیت بسیار بالا و به طبع تعداد کاربران بسیار زیاد در اروپا و آمریکا بدست آورد. بنابر این درصورتی که قصد دارید کسب و کار صحیح و سالم بین المللی اینترنتی خود را آغاز کنید، پیشنهاد می شود حتما یک حساب تجاری یا بیزینس پی پال برای خود تهیه نمایید تا بتوانید سهم خود را در بازار جهانی کسب کنید (نداشتن درگاه پرداخت پی پال مساوی است با از دست دادن تعداد کثیری از مشتریان بالقوه).

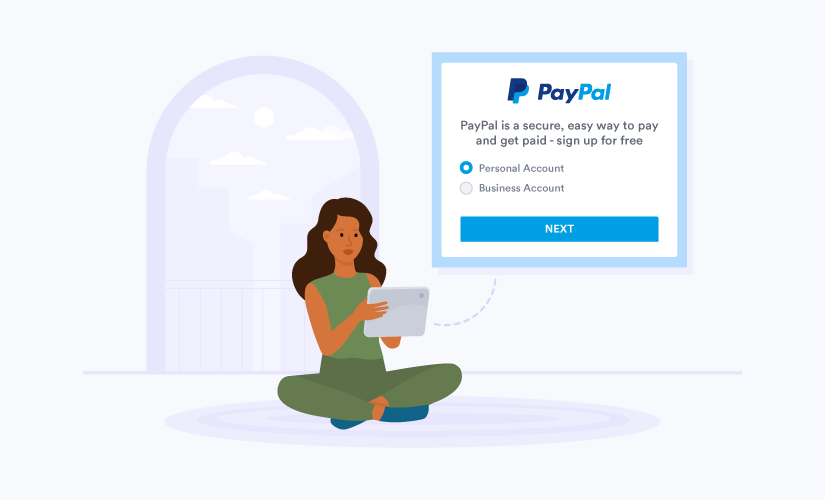

3. افتتاح حساب پی پال

اکنون که با کاربردها و مزایای داشتن حساب پی پال آشنا شده اید، در این بخش توضیحی اجمالی در مورد ساخت حساب پی پال تایید یا وریفای شده، توضیحاتی ارائه می دهیم.

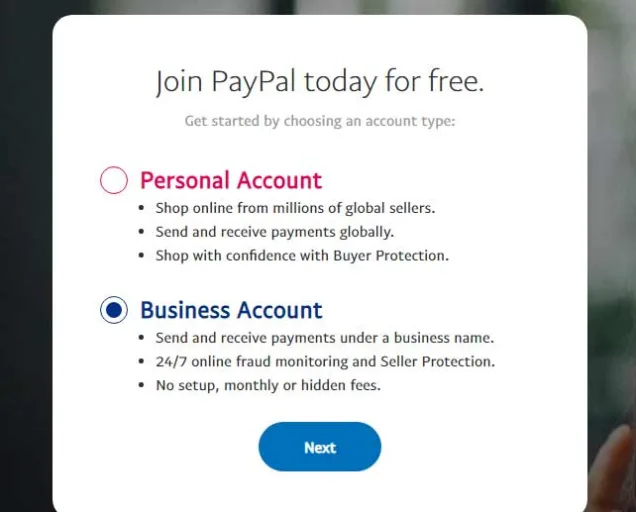

در مجموع دو نوع حساب پی پال وجود دارد که بصورت زیر می باشد:

- به نوع اول حساب شخصی یا پرسونال پیپل گفته می شود. همانطور که از نام آن پیداست حساب پرسونال پی پال صرفا جهت کاربردهای معمول روزمره مناسب است، کاربرد هایی نظیر خرید های موردی از وبسایت ها، ثبت نام در آزمون ها و … و یا انتقال پول با مبالغ کم.

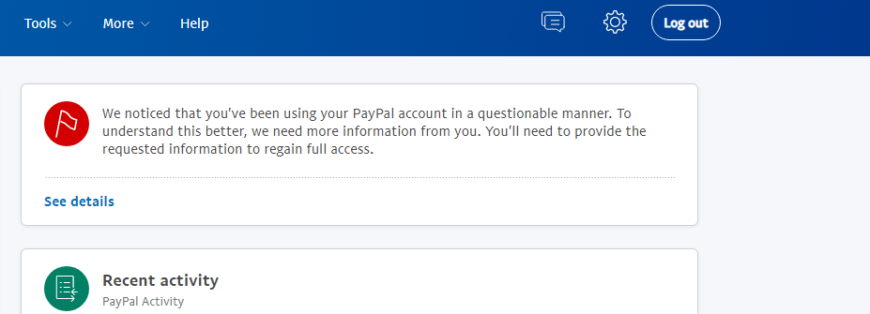

- و مورد دوم حساب تجاری یا بیزینس پی پال می باشد. به یاد داشته باشید اگر که قصد دارید فعالیت اقتصادی انجام دهید و پرداخت ها و یا دریافت های پولی مستمر داشته باشید، حتما پیشنهاد می شود حساب تجاری یا بیزینس افتتاح نمایید زیرا که پی پال بر رفتار مالی شما کاملا نظارت دارد و در موارد مشکوک حساب شما را مسدود خواهد کرد و دلیل و منابع دریافت ها و پرداخت ها را خواهد پرسید که شما مجبور خواهید شد تا دلایل و مستندات محکمی ارائه دهید. مثلا شما می خواهید برای چندین نفر ثبت نام آزمون زبان تافل انجام دهید و این کار شما مستمر است، این فعالیت از نظر پی پال یک فعالیت تجاری حساب می شود و برای پی پال قابل پذیرش نیست که مثلا به وب سایت org به کرات با هدف شخصی واریزی داشته باشید. در مجموع سیستم پی پال بسیار هوشمند می باشد و فعالیت های شما را رصد می نماید تا بتواند فعالیت های مالی سالم و قانونی را تضمین نماید. در ادامه مدارک لازم و شیوه افتتاح حساب پرسونال و سپس بیزینس مختصرا توضیح داده می شود.

3.1. افتتاح حساب پرسونال (شخصی) پی پال

اگر که موارد یاد شده در بخش قبلی را مطالعه نمودید و مطمئن هستید که داشتن حساب شخصی پی پال برای امور شما کافی است، در مرحله نخست می بایستی به وبسایت paypal.com مراجعه نمایید. همانطور که قبلتر نیز توضیح داده شد، پی پال خدماتی به شهروندان ایرانی ارائه نمی دهد. همچنین برای جلوگیری از ساخت حساب های جعلی، پیپال محدودیت های سخت تر و بیشتری را جدیدا جهت ساخت حساب اعمال نموده است. بنابر این حتما لازم است که اطلاعات هویتی به همراه اسناد آن شخص را که اجازه ساخت پی پال را به شما داده باشد تهیه نمایید.

لازم به ذکر است که بهیچ عنوان از اشخاص، فامیل و یا آشنایانی که در خارج از ایران هستند و می توانند حساب پی پال برای شما افتتاح کنند، درخواست این کار را نکنید. زیرا که پی پال ممکن است گزارشات مالی و مالیاتی آن حساب پی پال را به دولت آن کشور ارائه نماید و ممکن است آشنای شما بعدا با مشکلاتی مواجه شود.

در مرحله بعد میبایستی با ای پی کشور مورد نظر به وبسایت پی پال مراجعه کرده و ثبت نام را آغاز نمایید. به یاد داشته باشید که در مرحله نخست پی پال از شما شماره تماس موبایل جهت تایید پیامکی را می خواهد، این شماره موبایل باید ثابت و حتما متعلق به کشور مربوطه حساب پیپال باشد زیرا که ممکن است در مراحل بعدی چندین پیامک، جهت تایید ارسال شود بعد از تایید پیامکی میتوانید آدرس ایمیل و در ادامه باقی مشخصات هویتی اعم از نام، آدرس ، شماره شناسایی مورد نظر و غیره را وارد نمایید و بعد از چند مرحله تاییدیه، حساب شما ساخته می شود. بعد از ساخت اولیه حساب، شما می بایستی یک کارت بانکی مربوط به همان کشور و متعلق به همان شخصی که حساب پیپال با آن ساختید را با حساب پیپال خود متصل کنید، سپس پیپال جهت تایید مدارک و کارت شما مبلغی را به کارت معرفی شده ی شما واریز می نماید و از شما کد شناسه ای را که پرداخت انجام شده را خواستار می شود. شما این کد را در بخش های خواسته شده وارد و حساب پی پال خود را تایید می نمایید.

لازم به ذکر است که افتتاح حساب پرسونال پی پال جدیدا با سخت گیری ها و محدودیت هایی مواجه شده است و برای ساخت یک حساب تایید شده ی پرسونال جزئیات و مواردی وجود دارد که در هر مرحله از ساخت، ممکن است به مشکلاتی بر بخورید. ما آماده ی راهنمایی و ارائه خدمات افتتاح حساب وریفای شده یا تایید شده ی پیپل هستیم بنابر این درصورت مواجهه با هر گونه مشکل و نیاز به ارائه خدمات و راهنمایی با ما در تماس باشید.

3.1. افتتاح حساب تجاری یا بیزینس پی پال

شما برای راه اندازی کسب و کار اینترنتی خود به طور حتم نیاز به یک حساب وریفایی شده ی تجاری یا بیزینس پیپال دارید. بدین صورت که پرداختی ها و مبالغ دریافتی شما در قالب تجارتی که در پروفایل پی پال خود ثبت می نمایید قابل توجیه می باشد. همچنین پی پال امکاناتی را فراهم کرده است تا صاحبان کسب و کار های اینترنتی بتوانند درگاه های پرداخت پی پال را در وبسایت خود قرار دهند. برای آموزش نحوه راه اندازی درگاه پیپال بر روی وبسایت خود می توانید به صفحه درگاه پرداخت پی پال مراجعه نمایید و نحوه ایجاد درگاه را آموزش ببینید.

برای استفاده از این امکانات شما نیاز به افتتاح یک حساب تجاری یا بیزینس پیپال دارید. جهت افتتاح این نوع از حساب علاوه بر مدارک و مشخصات لازم جهت ایجاد حساب پرسونال، پی پال مشخصات بیزینس شما را نیز درخواست می نماید که شامل نام تجاری، شرکت ثبت شده، مدارک مالیاتی و … می باشد، که در مراحل مختلف از ثبت و ایجاد حساب پی پال ممکن است از شما به جهت تایید هویت تجارت شما در خواست نماید.

باز هم تاکید می نماییم که بدلیل پیچیدگی های ثبت نام و قوانین سخت گیرانه و همچنین مشکلات تهیه مدارک هویتی و جزئیات مربوط به ساخت حساب پیپل کشور های مختلف، بهتر است بمنظور جلوگیری از صرف هزینه و زمان بیهوده، از افراد با تجربه کمک بگیرید و در صورت بروز مشکل و یا نیاز به هر گونه راهنمایی در این خصوص با ما در تماس باشید. خدمات ما شامل افتتاح حساب وریفای شده پیپال پرسونال ، افتتاح حساب تایید شده ی بیزینس پی پال می باشد و همچنین شما می توانید درآمد های موجه ارزی پی پال خود را از طریق شرکت ما نقد نمایید.

4. شارژ حساب پی پال

بعد از اینکه حساب پی پال شما ساخته شد و مراحل تاییدی آن بسلامت پذیرفته شد، چنانچه نیاز به خرید های اینترنتی دارید، می بایستی حساب شما شارژ شود. برای اینکار پی پال سه راه قرار داده است:

- امکان استفاده و واریز مستقیم ارز از حساب بانکی متصل به حساب پیپل

- و یا استفاده از موجودی کارت متصل به حساب پی پال

- گزینه ی دیگری که برای شارژ حساب پیپال خود دارید این است که از کسی که دارنده حساب پیپل هست بخواهید که مقداری ارز از حساب خود به حساب شما منتقل نماید.

از آنجا که حساب ساخته شما (که در ایران هستید) عملا امکان شارژ از طریق حساب بانکی متصل و یا کارت بانکی متصل را نخواهد داشت، تنها گزینه ی سوم یعنی شارژ از طریق انتقال از حساب دیگری ممکن خواهد بود. شما می توانید از کسی، این درخواست را داشته باشید و یا اینکه از طریق شرکت هایی که این درخواست را انجام می دهند، کمک بخواهید تا در قبال مبلغ تومان شما، با نرخی معین، حساب پیپال شما که ممکن است کیف پول دلاری ، یورویی و … باشد را شارژ نمایند.

خدمات شرکت ما اغلب بر خرید پی پال تمرکز دارد و در موارد معدودی ممکن است خدمات شارژ حساب پی پال شما را نیز انجام دهد، بنابر این پیشنهاد می شود حتما قبل از ثبت سفارش در زمینه خرید ارز پیپل، با شرکت تماس حاصل فرمایید.

در ادامه با کارمزد های انتقالی پیپال آشنا می شویم و اینکه پیپل چه کارمزد هایی را برای چه خدماتی دریافت می نماید و به چه میزان آنها را در تراکنش ها اعمال می نماید.

5. کارمزد های پیپال

پی پال کارمزد های متفاوت و مختلفی را برای تراکنش ها در نظر میگیرد. نسبت به اینکه حساب پی پال شما برای چه کشوری هست، تمامی کارمزد ها متفاوت می باشد. لیست کامل کارمزد های پی پال برای کشور های مختلف در صفحه کارمزد های پیپال قابل مشاهده است. اگر بخواهیم بصورت تخمینی برای کارمزد ها رنج نرخی را بیان کنیم به طور خلاصه و غیر دقیق میتوان به اعداد زیر اشاره کرد. البته در نظر داشته باشید که این نرخ ها می توانند بسته به کشوری که حساب پی پال دارید و میزان تراکنش ها، متفاوت باشد. معمولا پی پال کارمزد های زیر را به هنگام تراکنش ها اعمال می نماید.

- کارمزد انتقال پول از یک حساب پی پال به حساب دیگر پی پال (هر دو ارز یک نوع باشند):

کارمزد این انتقال معمولا بین 2.5 درصد تا 5 درصد بعلاوه کارمزد ثابت 1 تا 5 دلار می باشد. این کارمزد علاوه بر بستگی به میزان مبلغ تراکنش بسته به کشور مبدا حساب و مقصد نیز متفاوت است.

- کارمزد تبدیل ارز :

درصورتی که قصد انتقال پولی را داشته باشید و کیف پول مقصد با کیف پول موجودی حساب شما متفاوت باشد ( بطور مثال: کیف پول مبدا دلار و مقصد یورو)، نرخ تبدیل 2.5 تا 3.5 درصد پی پال کارمزد دریافت می نماید. توجه داشته باشید که نسبت تبدیل را خود پی پال اعمال خواهد نمود و ممکن است با نسبت تبدیل بازار جهانی نیز متفاوت باشد.

- کارمزد فروش محصول یا خدمات:

افرادی که حساب پی پال بیزینس را افتتاح نموده اند و از طریق آن قصد کسب و کار اینترنتی دارند، به ازای هر دریافتی، پی پال مبلغی را به عنوان کارمزد کسر می نماید. توجه داشته باشید که این کارمزد صرفا از فروشنده کسر می شود و خریدار هیچ گونه کارمزدی پرداخت نمی نماید. این کارمزد نیز بسته به اینکه حساب خریدار چه کشوری است بین 2.5 تا 5.5 درصد می باشد.

پی پال لیست های بلندی از کارمزدها را با توجه به کشور ها و نوع تراکنش ها در آدرس PayPal fees قرار داده است اگر که علاقه به جزئیات این کارمزد ها هستید می توانید با مراجعه به این صفحه لیست کامل آن را دریافت و مطالعه فرمایید.

البته برای محاسبه نرخ کارمزد پیپال وبسایت هایی وجود دارد که تا حدودی کارمزد های انتقال ها را میتوانند محاسبه نمایند. یکی از این وبسایت های ارائه دهنده ی محاسبه گر کارمزد پیپال را میتوانید در صفحه محاسبه کارمزد پیپال ترنسفروایز (Transferwise) بیابید.

6. آیا احتمال بلوکه شدن پول در پی پال وجود دارد ؟

بله این امکان وجود دارد. به طور کلی یکی از معایب پی پال برای ما ایرانی ها که قصد کار کردن با پی پال را داریم این است که هر لحظه امکان مسدود شدن حساب وجود دارد. اگر که تراکنشی از نظر پی پال مشکوک باشد و سوال بر انگیز باشد، ممکن است پی پال، حساب شما را محدود نماید و سپس درخواست یک سری مدارک نماید. این مدارک می تواند از پاسپورت و کارت شناسایی گرفته تا مدارک بانکی را شامل شود.

معمولا این محدودیت ها و مسدود شدن ها اغلب برای حساب های تازه افتتاح شده می باشد. شما برای امنیت بیشتر حساب پی پال خود باید تا حد توان کنترل ها و نکته سنجی های لازم را بکار گیرید تا از مسدود شدن حساب خود جلوگیری کنید و تراکنش های غیر عادی زیاد و یا تغییر آی پی و … را رعایت کنید.

7. چه تعداد کاربر در سطح دنیا در پی پال حساب دارند و حجم تراکنش های آن چقدر است؟

بر اساس آخرین آماری که در سال 2019 ارائه شده است، تعداد کاربران پی پال در سرتاسر دنیا به 309 میلیون حساب می رسد. کل دارایی های پیپال در سال 2019 عدد 51.333 میلیارد دلار و درآمد کل شرکت پیپل از ارائه تمامی محصولات خود که شامل ارائه کارت های اعتباری پی پال و همچنین سیستم های پرداختی خود دریافت نموده است، 17.772 میلیارد دلار شده است و درآمد خالص آن طبق آماری که در Wikipedia.org ارائه شده است در سال 2019 به عدد 2.719 میلیارد دلار می رسد.

در آمار و اطلاعات موجود در اینترنت، اطلاعاتی در مورد میزان حجم تراکنش ها ارائه نشده است ولی با توجه به سود خالص اعلامی و درامد کل سالیانه، میتوان نتیجه گرفت که حداقل تراکنش ها با فرض میانگین کارمزد 3 درصد و با فرض در آمد ناشی از تراکنش ها به رقم های حدودی ( 3 درصد = 17.772 میلیارد) و در نتیجه میزان تراکنش های انجام شده می بایستی چیزی حدود 592 میلیارد دلار باشد. این آمار و ارقام در مقایسه با سایر سیستم های پرداختی اینترنتی و حجم تراکنش ها بسیار قابل توجه بوده و در واقع از محبوبیت و فراگیر بودن این سیستم خبر می دهند.

8. آیا تبدیل ارز پیپل به سایر ارز های الکترونیکی ، ارز های دیجیتال و ارز های رایج کشورها (دلار، یورو و …) آسان است؟

برای شهروندان و افرادی که اقامت کشورهایی را دارند که پی پال به آنها خدمات ارائه میدهد، کار با پیپال بسیار راحت بوده و آنها هیچ گونه مشکلی در نقد کردن و یا انتقال موجودی پی پال خود به حساب های بانکی خود را ندارند. حتی به تازگی پی پال برای کاربران خود در کشور آمریکا گزینه های خرید و فروش ارز های دیجیتال نظیر بیت کوین را نیز افزوده است و دارندگان حساب پی پال آمریکا با افتتاح حساب پی پال کش و یا پی پال پلاس و تایید شدن، میتوانند به راحتی هر چه تمام به خرید بیت کوین و سایر ارز های دیجیتال اقدام نمایند.

در کشور ما ایران به دلیل تحریم پی پال و عدم ارائه خدمات، عملا کاربران ایرانی می بایستی با هویت افراد خارجی حساب پی پال ایجاد کنند و این یعنی اینکه دسترسی به حساب بانکی و یا کارت های اعتباری نداشته و از این خدمات انتقال پول به حساب و .. بی بهره اند. در نتیجه برای این کاربران تنها راه خرید و فروش ارز پی پال با استفاده از شرکت های ارائه دهنده خرید و فروش پی پال در ایران می باشد.